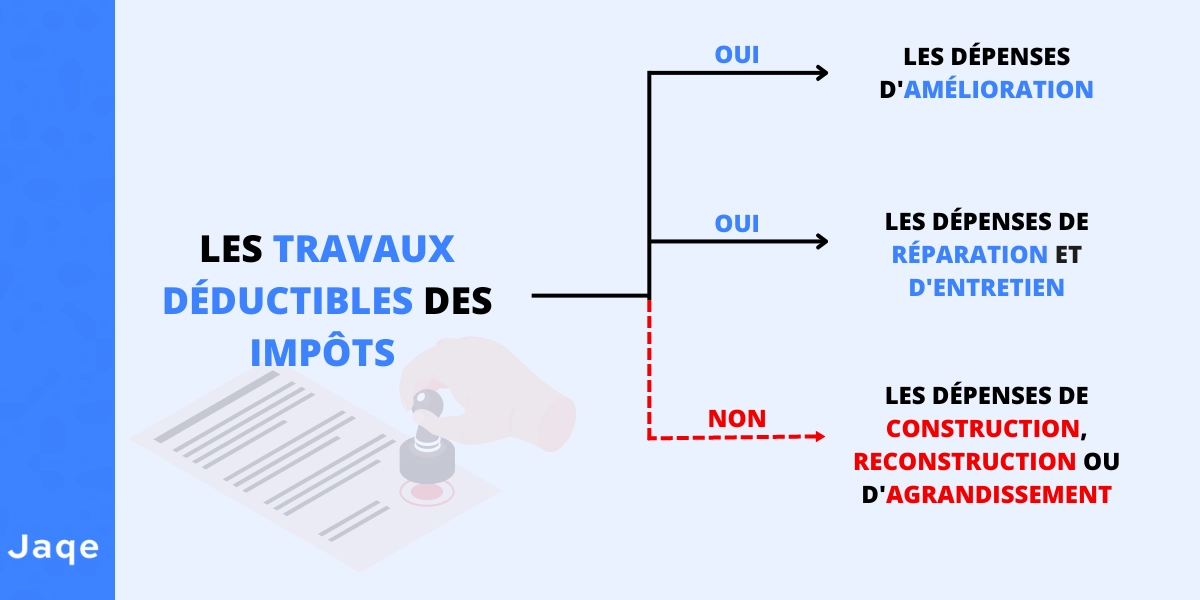

Quels travaux sont éligibles à la déduction d’impôts ? 🤨

🛠 Les travaux d’améliorations

Les aménagements susceptibles de bénéficier d’une baisse fiscale comprennent l’installation ou le remplacement d’équipements. La plupart du temps visant à améliorer le confort sans modifier la structure principale du bâtiment.

Notez que les améliorations dans les locaux professionnels ou commerciaux sont généralement exclus, à l’exception de ceux visant :

- à améliorer l’accessibilité pour les personnes handicapées,

- ou à protéger contre l’amiante.

En savoir plus sur la détection de l’amiante :

Diagnostic amiante avant travaux

Repérage amiante avant travaux

🏠 Les dépenses de réparation et d’entretien immobilier

Ces dépenses se rapportent aux travaux nécessaires pour maintenir le bien immobilier en bon état. Ce qui garantit son utilisation normale sans en altérer la structure.

📐 Les dépenses de construction, reconstruction ou d’agrandissement

Les dépenses de construction, reconstruction ou d’agrandissement ne bénéficient pas de baisses fiscales, incluant :

- Modifications majeures de la structure,

- Réaménagements internes qui équivalent à une reconstruction,

- Extensions augmentant la surface habitable.

🧓🏼🦽 Travaux pour les personnes âgées ou handicapées

Les améliorations pour l’accessibilité dans la résidence principale peuvent bénéficier d’un crédit d’impôt de 25% sous certaines conditions. Ce qui favorise ainsi l’autonomie des personnes âgées ou handicapées, telles que l’installation de douches adaptées ou de barres de maintien.

🏘 Travaux de copropriété déductibles des impôts

Les propriétaires bailleurs peuvent déduire les coûts des travaux de copropriété qui sont consacrés à :

- Réparations,

- Entretien,

- Améliorations.

Cela exclut toutefois les coûts associés à la démolition, à la construction neuve, à la reconstruction, ou à l’agrandissement.

Comprendre la défiscalisation des travaux

Il s’agit un avantage fiscal accordé aux propriétaires pour certains types de d’aménagements réalisés. Ils peuvent inclure maintenance, amélioration, ou rénovation. Ils visent à promouvoir l’efficacité énergétique ou l’habitabilité des biens immobiliers.

L’engagement dans ces projets peut s’avérer bénéfique, que ce soit pour votre résidence principale ou vos propriétés locatives.

Avantages et application pratique

- Réductions fiscales:

- Explorez les différents crédits et abaissements d’impôts disponibles suite aux travaux de rénovation ou d’amélioration énergétique.

- Éco-responsabilité:

- Favorisez l’utilisation de matériaux écologiques. Cela contribue non seulement à la protection de l’environnement mais aussi à l’amélioration de la performance énergétique de vos biens.

- Augmentation de la valeur immobilière:

- Les rénovations peuvent significativement augmenter la valeur de votre bien. En rendant l’investissement initial judicieux et rentable à long terme.

Pourquoi entreprendre des travaux de défiscalisation ?

- Économies à long terme : réduisez vos dépenses énergétiques tout en profitant d’allégements fiscaux.

- Contribution environnementale : participez activement à la lutte contre le changement climatique en optant pour des solutions durables.

- Amélioration du confort : améliorez le confort de votre habitation grâce à des aménagements ciblés, augmentant ainsi votre qualité de vie.

Quels sont les dispositifs de défiscalisation pour les travaux ? 🧐

⚖️ Qu’est-ce que la loi Denormandie ?

En 2019, l’amendement a élargi le dispositif Pinel et est devenu la loi Denormandie. Elle offre des avantages fiscaux aux propriétaires pour la rénovation de logements anciens (au moins 25%).

Les baisses d’impôts ne concernent que l’acquisition et la rénovation d’un bien acquis entre le 1er janvier 2019 et le 31 décembre 2026.

Le taux d’abaissements d’impôt varie de 12 % à 21 % du coût net d’acquisition du bien (en fonction de la durée de l’engagement de location), avec une limite de 300 000 € pour le coût d’acquisition de l’habitat.

Cette loi se distingue par la localisation des biens éligibles. Ils sont axés sur l’efficacité énergétique dans des centres-villes dégradés, des villes moyennes et des zones de revitalisation. Elle permet de réduire les impôts en louant ces biens rénovés. Vous pouvez retrouver les villes concernées par ce dispositif ici.

🧑⚖️ En quoi consiste le dispositif Pinel ?

Le dispositif Pinel offre une réduction d’impôt pour l’investissement dans des biens immobiliers neufs ou anciens rénovés. La baisse d’impôt varie de 3 % à 18 % en 2024, selon la durée de location et si des prolongations suivent le contrat.

Il s’applique aux biens réhabilités ou à rénover, sous conditions de loyers plafonnés et de ressources du locataire. L’acquisition doit être dans une zone éligible, avec des aménagements conformes aux normes énergétiques et un engagement de location requis.

Ce dispositif s’applique également à l’immobilier ancien, une option prévue dans la loi :

« Est éligible au Pinel un bien ancien qui fait ou qui a fait l’objet de travaux de réhabilitation. Définis par décret, permettant au logement d’acquérir des performances techniques voisines de celles d’un logement neuf. »

Article 199 novovicies du CGI, 3° du B. Du I

🏢🕍 Quel dispositif de défiscalisation pour la restauration d’immeubles et les monuments historiques ?

La restauration d’immeuble

Acheter dans un projet de rénovation sous la loi Malraux offre une baisse d’impôt. Elle s’applique pour les dépenses de rénovation limitées à 400 000 € sur 4 ans depuis 2017.

L’immeuble doit être dans une zone spécifique, avoir une valeur patrimoniale notable, ou être dans un quartier ancien en dégradation.

Les travaux doivent respecter les normes de préservation du patrimoine, à l’exception des coûts des murs pour cet avantage fiscal.

Les monuments historiques

La déduction fiscale pour la restauration des biens classés monuments historiques s’applique sans plafond aux propriétaires à revenus élevés. Cela annule parfois l’impôt sur le revenu, contribuant à la préservation du patrimoine.

💸 Comment se passe une défiscalisation en déficit foncier ?

Les aménagements effectués dans le cadre du déficit foncier permettent aux propriétaires de déduire les dépenses de rénovation de leurs revenus fonciers. Par exemple, si les coûts s’élèvent à 10 000 € et que les revenus fonciers sont de 7 000 €, cela crée un déficit de 3 000 €.

Ce déficit peut être déduit du revenu global, réduisant ainsi l’impôt sur le revenu. Supposons que le propriétaire se trouve dans une tranche d’imposition de 30 %, le déficit foncier pourrait entraîner une économie d’impôt de 900 € (30 % de 3 000 €).

Cette stratégie encourage l’investissement dans des biens immobiliers nécessitant des travaux, tout en offrant des avantages fiscaux significatifs sur le long terme.

Aujourd’hui, les possibilités de réduire son IR sont limitées. Le déficit foncier et son impact sur votre imposition échappe au plafonnement des niches fiscales qui limite les avantages fiscaux à 10 000 € par an. Ce qui accroît bien sûr son attractivité !

La Financiere de l’Echiquier

🔋 Quelle déduction d’impôt dans le cas d’une amélioration de classe énergétique ?

La loi double le seuil d’imputation du déficit foncier sur le revenu global. Passant à 21 400 euros pour les dépenses de rénovation énergétique entre janvier 2023 et décembre 2025. Ce changement impacte l’impôt sur le revenu pour les devis acceptés depuis novembre 2022, avec un plafond de 10 700 euros. Des simulations sont plus que conseillées pour choisir la meilleure option.

Optimiser vos économies d’argent grâce aux dispositifs d’aides à la rénovation

Les aménagements éligibles sont ceux réalisés entre 2022 et 2023, hors dispositifs de défiscalisation immobilière, comportant :

- Améliorations pour économie d’énergie : Installation de systèmes de chauffage plus efficaces ou de double vitrage.

- Réparations et entretien courant : toiture, façade, ou rénovation électrique, à condition qu’ils ne soient pas de simples embellissements.

Exceptions : Pas de construction, reconstruction ou agrandissement qualifiant pour la déduction.

« Les travaux d’amélioration déductible sont uniquement ceux qui apportent à l’immeuble des éléments de confort ou des éléments qui permettent de l’adapter au standard actuel. En revanche, les travaux qui modifient la structure de l’immeuble, en affectent le gros œuvre, augmentent le volume ou la surface habitable, ou encore qui aboutissent à la création de nouveaux locaux sont des travaux de reconstruction et donc non déductibles par nature des revenus fonciers. »

Weblex

Pourquoi c’est important : la rénovation de votre bien peut non seulement améliorer votre confort mais aussi réduire vos impôts l’année suivante, grâce à un crédit d’impôt. Cela signifie moins d’argent sorti de votre poche à long terme pour l’entretien de votre maison.

⚡️ Crédit d’impôt pour les rénovations énergétiques: transition vers Ma Prime Rénov’

Depuis janvier 2021, le dispositif Ma Prime Rénov’ a pris le relais du Crédit d’Impôt Transition Énergétique (CITE), marquant une nouvelle ère dans le soutien aux rénovations énergétiques. Cette évolution reflète l’engagement de la France envers une transition énergétique plus inclusive et efficace.

Ma Prime Rénov’ cible spécifiquement les ménages modestes, ajustant l’aide en fonction des revenus et des économies d’énergie potentielles générées par des aménagements tels que :

- L’isolation thermique performante de votre habitation,

- Le remplacement de systèmes de chauffage obsolètes par des solutions plus écologiques et économiques.

Pourquoi c’est crucial :

- Accès facilité : Ma Prime Rénov’ élargit l’accès aux aides pour une population plus vaste, encouragent des rénovations durables.

- Économies significatives : Les aménagements supportés par Ma Prime Rénov’ peuvent réduire considérablement vos factures énergétiques, tout en améliorant le confort de votre domicile.

Consultation professionnelle : consultez des professionnels certifiés pour vérifier l’éligibilité de votre projet et maximiser les bénéfices de Ma Prime Rénov’. Ces experts peuvent vous guider à travers les critères d’éligibilité et vous aider à rester à jour sur les dernières aides disponibles, même après la fin du CITE.

Source : https://auth.anah.fr/ – connexion compte MaPrimeRénov’ modification

🧓🏼 Adaptation du logement pour les seniors : transition vers MaPrimeAdapt’ en 2024

En 2024, la France a pris une initiative significative pour faciliter le maintien à domicile des personnes âgées ou handicapées. Le crédit d’impôt traditionnel pour l’adaptation des habitats à la perte d’autonomie évolue vers une solution plus ciblée : MaPrimeAdapt’.

MaPrimeAdapt’ : une nouvelle ère d’aide:

- Objectif : soutenir les ménages modestes dans leurs efforts pour rendre les domiciles plus accessibles et sécurisés.

- Avantages : conçu pour simplifier les démarches administratives et rendre l’aide plus accessible.

- Éligibilité : les critères d’attribution se concentrent sur les revenus et les économies d’énergie potentielles des travaux.

Équipements et travaux éligibles :

- Installation de systèmes de mobilité tels que monte-escaliers et rampes d’accès.

- Mise en place de solutions de sécurité et de confort, comme des douches de plain-pied et des barres d’appui.

Pourquoi c’est important ? :

- Soutien renforcé : MaPrimeAdapt’ vise à accompagner les familles dans le défi du vieillissement, assurant confort et sécurité au sein du foyer.

- Économies et autonomie : les adaptations financées contribuent à une baisse significative des risques domestiques. Cela tout en favorisant l’autonomie des personnes.

Consultation et planification:

- Expertise professionnelle : il reste essentiel de consulter des professionnels pour une évaluation précise de l’éligibilité et une mise en œuvre optimale des travaux.

- Veille informative : restez informé sur les évolutions de MaPrimeAdapt’ et les opportunités d’aide, pour maximiser l’impact de vos projets d’adaptation.

Source annexe officielle :

- Quels travaux puis-je déduire de mes revenus fonciers ?

- Impôt sur le revenu – Travaux d’adaptation du logement à la perte d’autonomie liée à l’âge ou au handicap

- Je fais des travaux dans mon habitation principale ou secondaire

- Travaux d’amélioration déductibles sous conditions spécifiques.

- Certains entretiens et réparations locataires responsables.

- Pas de baisse pour construction, reconstruction ou agrandissement.

- Multiples travaux de copropriété déductibles.

- Crédit d’impôt : remboursement différé de l’État.

- Divers dispositifs de défiscalisation accessibles.